Depuis plusieurs années, la collecte réalisée par les SCPI atteint des niveaux historiques. C’est la conséquence de la régularité de leur performance depuis plus de 40 ans, et de la baisse significative du rendement des supports d’épargne traditionnels comme les fonds euros d’assurance-vie ou les différents livrets bancaires. Aussi, depuis le début de la crise sanitaire, les yeux des spécialistes sont rivés sur ces produits d’épargne immobilière, afin d’évaluer à nouveau leur capacité à résister aux turbulences économiques comme elles l’avaient déjà démontré durant la crise des « Subprime ». Voici les enseignements qu’il faut tirer des chiffres publiés par les différents acteurs du marché.

Une croissance de la collecte freinée par la crise sanitaire

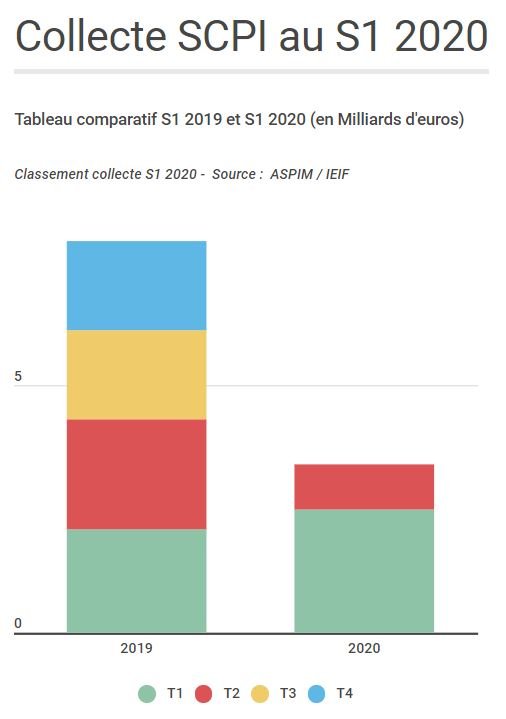

Les SCPI de rendement et les SCPI fiscales ont collecté 3,43 milliards € au premier semestre 2020 selon l’ASPIM*, en baisse de 20 % par rapport au premier semestre 2019. Pour autant, l’année avait bien débuté. En effet, le premier trimestre 2020 s’inscrivait en ligne directe avec la croissance observée en 2019 (+23 %). Mais, la collecte nette des SCPI au second trimestre a été nettement impactée par la période de confinement imposée jusqu’au 11 mai dernier. En effet, les SCPI ont réalisé une collecte nette de 875 millions €, soit une baisse de la collecte de 60 % par rapport au second trimestre 2019. Cette collecte, qui reste positive, témoigne notamment de la capacité des réseaux de distribution à dématérialiser les souscriptions.

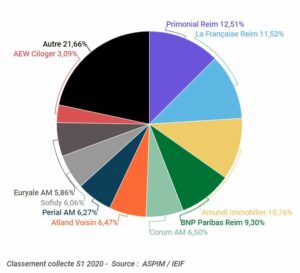

La société de gestion Primonial Reim confirme son statut de leader puisque comme en 2019, 2018 et 2017, la société de gestion se place en première position en terme de capitaux collectés (429 M€ au S1 2020) devant La Française Reim (395 M€), Amundi Immobilier (369 M€) et BNP Paribas Reim (319 M€). Suivi par Corum (223 M€), Atland Voisin (222 M€), Perial AM (215 M€), Sofidy (208 M€), Euryale AM (201 M€) et AEW Ciloger (106 M€). Ces maisons de gestion représentent à elles seules près de 80 % de la collecte totale des SCPI au S1 2020.

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

Des investissements de plus en plus tournés vers l’international et de plus en plus diversifiés

Malgré la crise sanitaire, les SCPI ont continué d’être très actives sur le marché de l’investissement, pour ne pas diluer la performance de leur stratégie d’investissement. En effet, la collecte nette positive doit impérativement être investie et générer de nouveaux loyers supplémentaires. Ainsi, elles ont réalisé pour 3,5 milliards € d’acquisitions sur les six premiers mois de l’année 2020, contre 3,6 milliards € au premier semestre 2019. Les bureaux représentent toujours la majorité des acquisitions en valeur (57 % en 2020 contre 63 % sur l’ensemble de l’année 2019),suivis par les commerces (19 %), la logistique (8 %), l’hôtellerie (6 %) et la santé (4 % en incluant les EHPAD, résidences seniors et centres de santé).

Pour ce qui est de l’emplacement, les investissements ont d’abord ciblé l’étranger (43 % contre 28 % pour l’ensemble de l’année 2019), puis l’Ile-de-France (40 %, dont 7 % à Paris) et enfin les régions (17 %). Il convient de souligner le poids grandissant de l’international dans la stratégie des SCPI. Après la France, l’Allemagne reste la seconde destination d’investissement avec 16 % des montants investis. Les pays d’Europe du Nord (7 %), le Benelux (5 %), l’Europe de l’Est (4 %), l’Espagne (4 %) et le Royaume-Uni (3 %) complètent par ordre décroissant le tableau des investissements à l’étranger. Les SCPI ont également arbitré des actifs pour 463 millions €, contre 568 millions € lors du premier semestre 2019. Les bureaux comptent pour 80 % des actifs cédés en valeur.

Un marché secondaire qui reste fluide

Avec un peu plus de 1 milliard € de parts échangées, le marché secondaire des parts de SCPI connaît un léger ralentissement (-8,4 % par rapport à l’exercice précédent). Le taux de rotation annuel se situe à 1,53 % pour l’ensemble des parts de SCPI (hors SCPI résidentiel). Surtout, le marché secondaire des SCPI ne connaît pas de tension sur sa liquidité : le cumul des parts en attente de cessions et des retraits non compensés se limite à 0,21 % de la capitalisation globale.

Un rendement moyen pour 2020 attendu en légère baisse

Le TDVM moyen pour 2020 est attendu entre 3,8 % et 4 %, contre 4,40 % en 2019. Il se pourrait même que, si les taux de recouvrement des loyers sur les 3ème et 4ème trimestre 2020 s’améliorent comme c’est déjà le cas depuis plusieurs mois, les SCPI affichent un TDVM moyen de 4 % ou plus. Dans tous les cas, les SCPI auront une nouvelle fois démontrées leur résilience en temps de crise, dans un contexte difficile pour l’ensemble des locataires.

La nouveauté en 2020 par rapport aux autres années, c’est la disparité des résultats d’une SCPI à une autre. Certaines SCPI pourraient voir leur TDVM moyen passer en dessous de la barre des 2 %, notamment certaines SCPI spécialisées dans l’hôtellerie qui ont été très pénalisées par le confinement. Cette disparité renforce encore plus le rôle des spécialistes comme Periance, pour aider les investisseurs dans leurs choix.

*A propos de l’ASPIM

L’Association française des Sociétés de Placement Immobilier (ASPIM) représente et défend les intérêts de ses adhérents, les gestionnaires de fonds d’investissement alternatif (FIA) en immobilier (SCPI, OPCI et autres FIA « par objet »). Créée en 1975, l’ASPIM est une association à but non lucratif qui réunit tous les acteurs du métier de la gestion des fonds immobiliers non cotés. En France, au 31 décembre 2019, les FIA en immobilier représentaient une capitalisation totale de 231 milliards €. Le nombre total des membres de l’ASPIM s’élève à 103, dont 86 Sociétés de Gestion de Portefeuille (SGP) de SCPI, OPPCI, OPCI et autres FIA en immobilier agréées par l’AMF, filiales de groupes bancaires, d’assurance, de gestion immobilière étrangère ou entrepreneuriales, et 17 experts correspondants qui sont des professionnels de l’écosystème immobilier et financier (avocats, consultants, auditeurs et experts).