C’est la conclusion de l’observatoire Crédit Logement / CSA sur l’évolution des taux de crédit depuis le début de l’année 2020. En Mai 2020, le taux moyen des crédits immobiliers sur le marché de l’immobilier résidentiel (hors assurance et coût des garanties) s’établit à 1,25 %. Soit une hausse de 7 points de base (0,7 %) par rapport au mois dernier. Face à la crise du coronavirus, les banques prennent moins de risques et durcissent leurs conditions.

Comment expliquer la hausse des taux d’emprunt ?

Le 20 Décembre 2019, le Haut Conseil de Stabilité Financière (HCSF) a publié une note dans laquelle il « recommande aux établissements de crédit et aux sociétés de financement que pour leur production de crédits immobiliers, ils fassent preuve de prudence en se conformant aux bonnes pratiques usuelles qui garantissent la robustesse du modèle de financement du logement ». L’objectif étant d’éviter une production excessive de crédit sur les profils les plus à risque, dans un contexte économique difficile tel que nous le connaissons aujourd’hui.

Notamment, le HCSF recommande le respect du critère des 33 % d’endettement (rapport entre la somme totale des mensualités de crédit et les revenus du foyer) et demande à ce que les durées des prêts immobiliers ne soient pas supérieur à 25 ans.

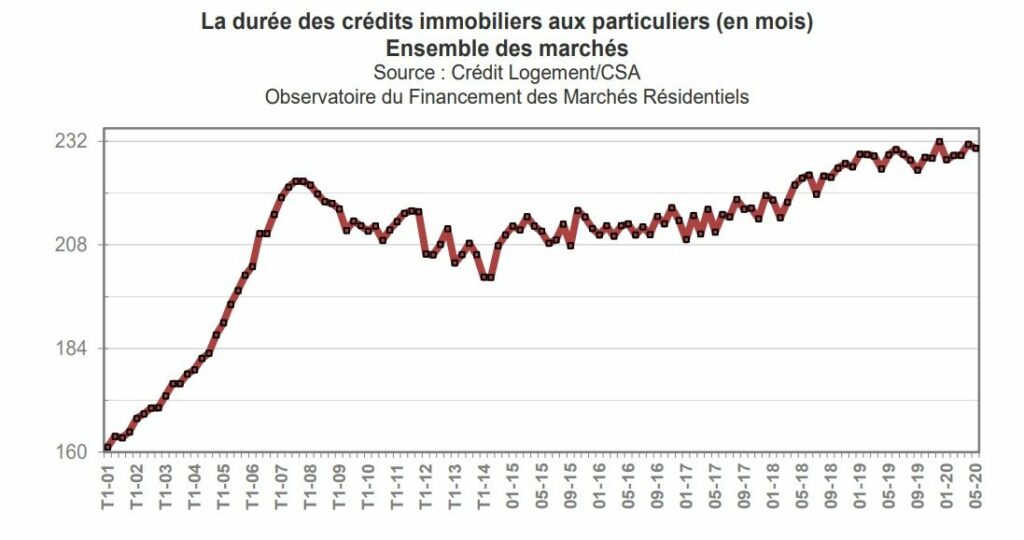

Rappelons qu’en 2019, l’ensemble des banques en France a produit 258 milliards d’euros de crédits immobiliers. Les taux d’intérêts historiquement bas ont dynamisé cette production record. 49 % des crédits attribués l’ont été avec des durées de plus de 20 ans. Par ailleurs, depuis 2001, la durée moyenne des crédits immobiliers aux particuliers sur l’ensemble du marché est passée de 160 mois à 228 mois en 2019. Et à fin 2019, les encours de crédit immobilier atteignaient 1 078,5 Mds d’€. Depuis 2010, l’encours a progressé de 63 %, soit plus de 400 Mds d’€ en 10 ans.

Le taux auquel les banques se refinancent auprès de la BCE n’a pas évolué de son côté. Il est toujours de 0 %. Aussi, si les taux de crédit immobilier augmentent, c’est probablement parce qu’en raison du confinement, et des nouvelles recommandations du HCSF, les banques anticipent une année 2020 moins bonne en matière de production de crédit immobilier et qu’elles ont pris la décision d’augmenter leur marge pour contrebalancer cette tendance. En effet, même si le crédit immobilier reste un produit d’appel sur lequel elles gagnent très peu d’argent, les banques ne peuvent pas se permettre d’en perdre. Aussi, si les volumes se resserrent, elles doivent mécaniquement augmenter leur grille de taux.

Quel impact pour les investisseurs immobilier ?

Les taux des prêts immobiliers ont repris de l’ordre de 19 à 21 points de base depuis décembre 2019 (0,19 % à 0,21 %) toujours selon l’observatoire Crédit Logement / CSA sur l’évolution des taux de crédit. Ainsi, les emprunteurs payent aujourd’hui en moyenne 2 123 € d’intérêt en plus pour un crédit amortissable de 100 000 € sur 20 ans. Et cette hausse s’est accélérée au mois de mai, car au premier trimestre, le taux moyen n’avait grappillé que 1 à 2 points de base chaque mois. Néanmoins, en regardant l’évolution des taux moyens depuis 2012, on constate que le niveau actuel est équivalent à celui de mai 2019 (voir tableau). Les taux des crédits immobiliers n’ont donc fait que revenir au niveau auquel ils étaient un an plus tôt. Les intérêts d’emprunt étant déductibles des revenus locatifs qu’ils perçoivent, l’impact sur la rentabilité globale d’une opération d’investissement en immobilier locatif nue ou meublée ou en SCPI sera très limité.

Cette hausse des taux ne doit pas être vécue comme une alerte mais plutôt comme un juste retour à la normale. Les banques ont pris en compte les recommandations du HCSF et vont réduire pendant quelques temps la planche à billet. C’est plutôt le moment d’investir pour des investisseurs qui ont un peu d’apport, de l’épargne disponible et qui ont moins de 20 % d’endettement. Les banques sont très facilement séduites par ce type de profil. Une nouvelle hausse des taux d’emprunt dans les prochains mois n’est pas exclue. Ce serait dommage de pas profiter des conditions de financement encore très attractives dans un contexte ou l’inflation tourne autour de 1 %.

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés