Livret A, LDDS (Livret de développement durable et solidaire), LEP (Livret d’épargne populaire) : très appréciés des Français pour se constituer une épargne immédiatement disponible, ces livrets réglementés – certes peu rémunérateurs mais garantis par l’État – financent des activités bien précises. Logement social, relance économique, transition écologique et énergétique des territoires… Weelim vous explique en détail à quoi sert votre épargne réglementée.

Selon la Caisse des dépôts et consignations (CDC), 55 millions de Français, tous âges confondus, possèdent un Livret A. Ce livret règlementé représente le « 2e placement préféré des Français, derrière l’assurance-vie et devant le Plan épargne logement (PEL) et l’épargne salariale ». Pourquoi ? Parce qu’il est garanti par l’État (en cas de faillite de votre banque), défiscalisé (exonéré d’impôt sur le revenu et de prélèvements sociaux) et constitue une épargne disponible à tout moment.

Sur les sommes collectées, 40 % sont gérées par les banques qui rémunèrent les épargnants et 60 % sont centralisées par la Caisse des dépôts qui les investit dans la construction de logements sociaux et d’infrastructures. Avec cet argent, elle accorde également des prêts à long terme aux bailleurs sociaux et aux collectivités locales pour réaliser leurs investissements : écoles, tramways, Très Haut Débit, etc.

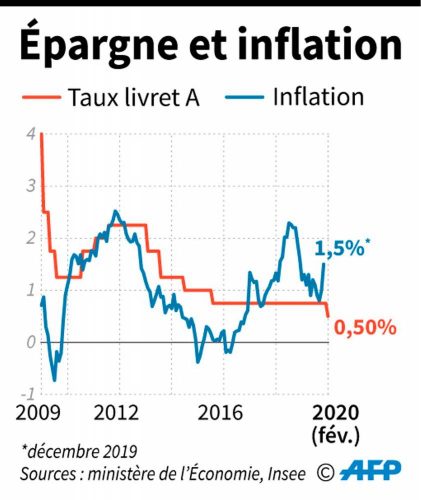

Le taux d’intérêt du Livret A est passé de 0,75 % à 0,5 % au 1er février 2020*

sur décision du directeur du Trésor, selon les calculs effectués par la Banque de France. D’après la Caisse des dépôts, si cette baisse de 0,25 % signifie moins d’intérêts versés chaque année aux épargnants, elle permet de réduire les taux des prêts accordés aux collectivités.

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

Ainsi, ces dernières bénéficient désormais d’une tarification au taux du Livret A majoré de 0,6 % seulement (soit 1,1 % actuellement) contre une tarification au taux du Livret A +0,75 % ou +1,3 % précédemment, selon la nature du projet (soit de 1,25 % à 1,8 %). Une économie évaluée à 317 millions d’euros pour ces collectivités locales, ce qui devrait notamment leur permettre de construire 17 000 logements sociaux de plus chaque année.

Du côté des banques, l’épargne récoltée via les livrets réglementés et qui reste dans leurs caisses sert à financer des prêts aux PME.

480 milliards d’euros fin juillet

Les livrets réglementés restent la solution d’épargne préférée des Français

bien que l’inflation et la baisse des taux d’intérêt leur fasse perdre de l’argent. Épargne sans risque versus rendement… Fin juillet, l’épargne réglementée (Livret A, LDDS et LEP confondus) représentait un encours de 480 milliards d’euros, dont les deux tiers placés sur un Livret A.

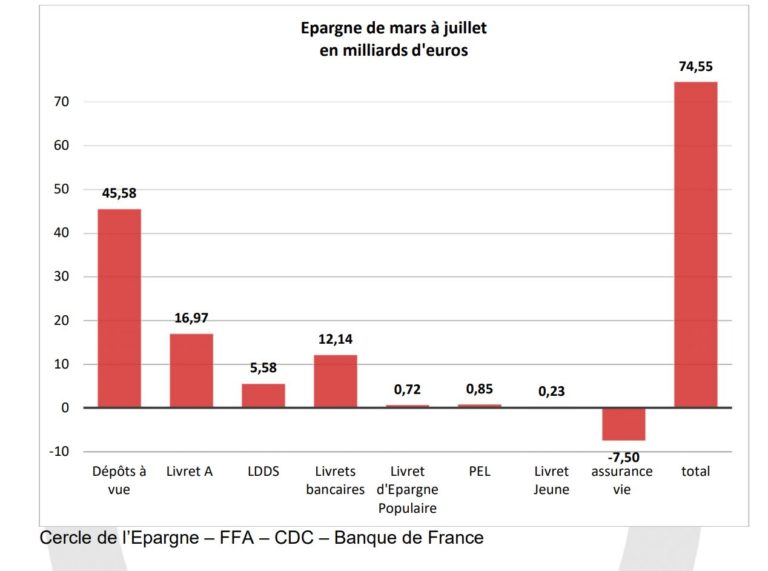

À noter : sur les 85,6 milliards d’euros d’épargne accumulée entre janvier et juillet 2020 par les ménages français, plus de 27 milliards ont été placés sur des livrets réglementés.

Compte tenu des besoins de financement liés à la crise sanitaire et à son impact sur la vie économique, le gouvernement a élargi les conditions de prêts accordés par la CDC afin de faciliter la relance. Aussi, l’épargne règlementée va désormais pouvoir financer des projets prioritaires dans le cadre de la transition écologique et énergétique (transports propres, production d’énergies renouvelables, rénovation énergétique des bâtiments publics), la santé ou encore le tourisme.

La Caisse des dépôts va également inclure de nouvelles entités parmi les bénéficiaires de ses prêts : agences de l’eau, grandes fondations et associations reconnues d’utilité publique qui portent des projets liés à la transition écologique et énergétique ou encore ports maritimes.

Début septembre, elle a ainsi dévoilé un plan d’investissement à 26 milliards d’euros pour tous les territoires, « dont 80 % alloués dans les deux ans ». Objectifs : financer des pistes cyclables, des réseaux de bus propres, la réfection de ponts, des « bornes de recharge de véhicules électriques » très attendues par les constructeurs automobiles, « 170 000 logements sociaux, dont 40 000 construits sur fonds propres », etc.

Financer (aussi) la dette

Au-delà de la relance économique, une partie des milliards d’euros placés sur les livrets réglementés sert également à financer la dette des États de la zone euro par le biais des obligations souveraines.

Ces placements sont censés assurer une bonne liquidité. Car, dans la mesure où les détenteurs d’un Livret A peuvent retirer de l’argent à tout moment, la CDC ne peut se permettre de prêter tous les fonds dont elle dispose. Elle doit en effet détenir des investissements liquides qu’elle peut céder rapidement pour faire face à la demande des épargnants.

Avec les taux d’intérêt négatifs pratiqués par la Banque centrale européenne (BCE) depuis 2016, cette épargne réglementée coûte toutefois de plus en plus cher aux banques. Malgré les effets de cette politique sur le secteur financier, la BCE entend la poursuivre afin de forcer les établissements bancaires à prêter aux entreprises et aux particuliers pour soutenir l’économie et l’investissement.

À défaut de vous servir des revenus, vos livrets réglementés contribuent à financer des actions concrètes et, demain, la relance économique, selon les nouvelles directives prises par le gouvernement.

* Le taux d’intérêt du LDDS est aussi passé à 0,5 % au 1er février et celui du LEP à 1 % (le LEP étant réservé aux ménages aux revenus les plus modestes)