Le label ISR est de plus en plus représenté dans le monde des fonds immobiliers et on peut s’en féliciter. En effet, au 31 décembre 2021, ce sont 54 fonds immobiliers, gérés par 28 sociétés de gestion qui avaient obtenu le label ISR immobilier (contre 12 en 2020). Une progression considérable. Difficile de dire néanmoins si la collecte réalisée par ces fonds immobiliers, que ce soit les SCPI, les OPCI ou les autres FIA, est la conséquence directe d’une réelle intention de la part des investisseurs de donner du sens « socialement responsable » à leurs projets de placement. En revanche, une chose est sûre, les épargnants étant de plus en plus sensibilisés par les pouvoirs publics aux impacts extra-financiers que peut avoir l’action de placer son argent, ils seront probablement plus regardants à l’avenir. Et si le label ISR n’est pas aujourd’hui une motivation première d’investissement, cela pourrait devenir un critère de sélection entre plusieurs fonds immobiliers à l’avenir. Raison pour laquelle de plus en plus de sociétés de gestion vont suivre cette tendance. Voici les chiffres clés 2021 du label ISR révélés par « l’observatoire des pratiques de labellisation ISR des fonds immobiliers » issu d’une collaboration entre l’OID, l’ASPIM et Novethic.

Les chiffres clés du label ISR en immobilier à fin 2021

Le marché de l’épargne immobilière peut s’en féliciter. Au 31 décembre 2021, ce sont 54 fonds immobiliers, gérés par 28 sociétés de gestion qui avaient obtenu le label ISR. 42 fonds ont été labellisés ISR en 2021 contre 12 seulement en 2020. Ce qui représente 24 % du marché global des FIA (Fonds d’investissement Alternatif) immobiliers. C’est ce que nous révèle l’observatoire des pratiques de labellisation ISR rendu public au mois de Mars 2022. C’est quatre fois plus qu’en 2020 ! Plus concrètement, ce sont 45 milliards d’euros labellisés sur un actif net global estimé à 186 milliards € pour l’ensemble des FIA immobiliers au 31/12/2021. Et ce sont 3 milliards d’euros qui ont été investis en 2021 par des épargnants dans les fonds immobiliers labellisés ISR (soit 28% de la collecte globale des fonds grand public). Au niveau des performances, les résultats 2021 des fonds « grand public » labellisés ISR n’ont présenté aucune surperformance ou sous-performance par rapport au reste du marché. La performance globale des OPCI grand public ISR par exemple est identique à la moyenne du marché (4,4 %) et le taux de distribution des SCPI ISR s’établit à 4,43 % contre 4,45 % pour l’ensemble du marché. Investir de manière socialement responsable ne se fait donc pas, contrairement à ce que l’on pourrait croire, au détriment de la rentabilité de son placement.

Quelles ont été les stratégies de labellisation en 2021 ?

Cinq sociétés de gestion qui ont labellisé un fonds en 2021 en avaient déjà labellisé en 2020, sur les 26 qui ont labellisé un fonds en 2021. Plusieurs stratégies de labellisation se distinguent d’une société de gestion à une autre. Certaines ont tendance à développer une nouvelle gamme de fonds créés pour le Label ISR : plus d’un fonds sur trois (38%) a été créé en 2020 ou 2021. Ils détiennent au 31/12/2021 moins de 4% de la capitalisation totale labelisée ISR. Le reste est réparti entre les 25 fonds créés avant 2020, dont les neuf plus importants représentent 85% de la valeur totale des encours labellisés ISR, et sont tous des fonds grand public. L’objectif pour ces fonds est de séduire les investisseurs épargnants, de plus en plus sensibles aux thématiques ISR. Bien que la plupart des fonds immobiliers adoptent une stratégie diversifiée, le bureau reste la typologie préférée par les fonds, puisqu’ils sont 78% à en détenir dans leur portefeuille, devant le commerce. Un tiers des fonds détiennent notamment des actifs de santé, avec plusieurs fonds dédiés uniquement à ce type d’actifs. Plus de la moitié des fonds détiennent enfin des actifs sur un périmètre paneuropéen, voire international.

La stratégie ISR « Best-in-progress » est toujours prédominante

En 2021, c’est toujours la stratégie best-in-progress qui domine toujours largement le paysage ISR en SCPI et, plus globalement, dans les fonds immobiliers en général. Seuls 7 fonds appliquent une approche uniquement best-in-class, le reste des fonds adoptant une stratégie soit mixte (avec une poche en amélioration de note et une poche en sélectivité), soit une stratégie purement best-in-progress. En valeur, c’est 98% de la capitalisation qui sont couverts avec une approche best-in-progress. Pour rappel, en matière d’ISR, 2 approches différentes peuvent être adoptées. Une approche Best-in-class qui consiste à acquérir des actifs répondant déjà aux critères ESG retenues par la société de gestion et ensuite de maintenir la note ESG (et donc la performance ISR dans le temps de ces actifs) au-dessus du seuil fixé. Une seconde approche (la plus représentée donc), l’approche Best-in-progress qui elle consiste en l’amélioration de la performance dans le temps des actifs dont la note est en-dessous du seuil fixé (au moins 20% en trois ans).

Quels sont les critères ISR les plus répandus en 2021 ?

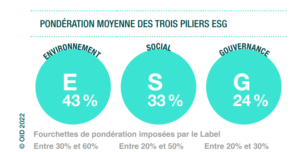

Rappelons que pour évaluer la performance extra-financière de leurs actifs sous gestion, les fonds immobiliers doivent élaborer une grille ESG. Chaque société de gestion adopte sa propre grille ESG, en fonction d’un ensemble de critères qui reflètent les caractéristiques ESG d’un bâtiment, et sert d’outil de mesure pour fixer des notes seuils et des objectifs d’amélioration de la performance du bâtiment. Cette Grille ESG doit être identique pour tous les immeubles sous gestion au sein d’un même véhicule d’investissement. Une société de gestion peu néanmoins adopter une stratégie ISR différente pour chacun de ses fonds, elle devra donc à ce moment-là établir une grille ESG par support d’investissement. Ces critères d’évaluation se répartissent sur des piliers environnementaux, sociaux et de gouvernance (ESG) selon des pondérations choisies par la société de gestion et encadrées par le référentiel du Label. Le nombre de critères, lui, peut varier significativement d’une grille à une autre, pouvant aller de 9 à 140 pour certains fonds. Plus le nombre de critères est important, plus la collecte est complexe et fastidieuse, et plus la stratégie d’amélioration est diffuse (donc difficile à expliquer aux parties prenantes et à mettre en œuvre). Le nombre de critères moyen est de 40 en 2021, alors qu’il était de 55 en 2020. Les pondérations moyennes des trois piliers ESG suivent fidèlement les fourchettes de pondération proposées par le référentiel du Label ISR. Comme en 2020, c’est donc le pilier environnemental qui a le plus de poids sur la note ESG des actifs sous gestion. Quelques fonds se démarquent toutefois par une prépondérance accordée au pilier social, souvent caractéristique de fonds liés aux actifs de santé (cliniques, EPHAD, etc.). Cette liberté donnée aux pondérations permet d’adapter la grille aux objectifs des différents fonds.

Indicateurs d’impact : quel reporting imposé par la règlementation ?

Afin de mesurer l’impact réel de la stratégie ISR, le pilier VI du référentiel du Label impose aux fonds de publier annuellement plusieurs indicateurs, appelés indicateurs d’impact. Quatre de ces indicateurs sont imposés, et quatre autres doivent être choisis par les sociétés de gestion selon la stratégie de leurs fonds. Ils doivent couvrir les trois thématiques ESG . Conformément aux exigences du Label ISR, les principaux indicateurs publiés sont les consommations énergétiques, les émissions de GES, ainsi que la part des prestataires qui ont signé une clause ESG. Pour les enjeux sociaux, l’enjeu de mobilité est le premier pris en compte, via la proximité aux transports en commun (sans uniformité quant à la distance à prendre en compte : 500 m, 1km, etc.), ou la part des actifs possédant certains équipements comme un local vélo ou des bornes de recharge de véhicule électrique. Pour les thématiques de santé et confort des occupants, les indicateurs publiés suivent souvent le contrôle de la qualité de l’air ou bien la présence d’espaces de détente sur site. Particulièrement prisée des investisseurs français, la détention ou non d’un label ou d’une certification (HQE, BREEAM) par les bâtiments est un indicateur pour 76% des fonds. Au-delà de ces premiers indicateurs relativement consensuels, les fonds adaptent leurs indicateurs d’impact selon les particularités de leur stratégie ESG. Plus de la moitié des sociétés de gestion ont choisi ici des indicateurs d’impact sur les enjeux de résilience au changement climatique et de biodiversité. Avec les nouvelles obligations de reporting introduites par l’art.29 de la Loi Energie Climat, ces thématiques pourraient gagner en importance dans les prochaines années du fait des attentes des investisseurs (ce dispositif impose un reporting renforcé pour sur les enjeux climat et biodiversité pour les acteurs financiers et organismes de placement collectifs de plus de 500M € d’encours).

Longtemps considérée comme une force du Label, la liberté laissée aux sociétés de gestion dans le choix des indicateurs d’impacts pose aujourd’hui toutefois une problématique de comparabilité des performances ESG entre les différents fonds labellisés ISR. Avec l’augmentation du nombre de fonds labellisés, les investisseurs sont aujourd’hui pourtant demandeurs d’éléments de comparaison facilement accessibles pour orienter leurs décisions d’investissement.