La crise sanitaire du Covid-19 s’installe et a déjà eu un impact significatif sur l’économie française et mondiale. Les marchés financiers ayant accusé le coup, il est plus que jamais nécessaire de diversifier vos placements afin de sécuriser votre épargne et votre patrimoine.

Pour déterminer comment placer votre argent, il faut d’abord répondre à cette question : quel est votre profil d’investisseur ? Avez-vous le goût ou une aversion pour le risque ? Quels sont vos envies, vos intérêts, vos souhaits pour l’avenir ? La détermination de votre profil d’investisseur vous permettra d’appliquer correctement l’adage financier essentiel : ne pas mettre ses œufs dans le même panier. Weelim fait le point sur vos opportunités pour placer au mieux votre argent.

Une épargne de précaution

En période de crise, les épargnants cherchent prioritairement à sécuriser leur patrimoine et à protéger leur épargne. Ces derniers mois, les Français ont ainsi fait preuve d’un regain d’intérêt pour les produits d’épargne réglementés : Livret A, LDDS (Livret de développement durable et solidaire). Leur collecte a ainsi nettement progressé : en mai dernier, elle avait déjà atteint 22 milliards d’euros contre 13,7 milliards sur les cinq premiers mois de l’année en 2019. Et ce, malgré un taux d’intérêt plancher de seulement 0,5%, à mettre en rapport avec l’inflation actuelle de 1,1%.

Cette épargne sans risque, dite de précaution, a donc de quoi vous rassurer mais ne vous permettra pas de faire fructifier votre patrimoine. Ce type de placement permet davantage de bénéficier d’un « filet de sécurité » en cas de difficultés passagères plutôt que d’investir. L’idéal étant que vous disposiez de trois à six mois de revenus pour faire face aux imprévus. Les avoirs déposés sont garantis par le Fonds de garantie des dépôts et de résolution (FGDR) et les intérêts perçus sont non imposables.

Prudence face aux fonds euro en assurance-vie : dynamisez vos allocations

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

Les contrats d’assurance-vie en fonds euros ne permettent pas toujours de faire fructifier son patrimoine dans les meilleures conditions. En effet, à long terme, le fonds euros peut même représenter une source d’appauvrissement relatif face à l’inflation monétaire et à la baisse continue des taux d’intérêt, ce qui fait perdre de sa valeur à votre épargne : on parle ici de taux d’intérêts réel, c’est-à-dire le taux d’intérêts promis déduction faite du taux d’inflation. En 2019, le rendement moyen de ces contrats d’assurance (1,4%) a ainsi été à peine supérieur à l’inflation (1,1%).

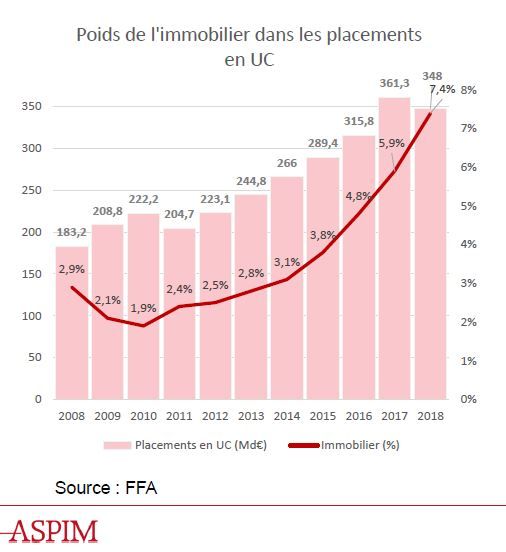

Quant aux contrats d’assurance-vie en unités de compte, en moyenne, 35 à 40% des parts d’unités de compte sont investies en actions pures, sur les marchés financiers. Face à l’actuelle volatilité de ces marchés, à la profitabilité des actions (price earnings ratio / PER) et la déconnexion entre les résultats des entreprises cotées dans l’économie réelle et leur valorisation sur les marchés, le cours des unités de compte ̶ et donc la valeur des contrats ̶ peuvent reculer. Les épargnants l’ont bien compris, c’est pourquoi depuis 10 ans la part des supports immobiliers dans les allocations assurance-vie a été multiplié par 3 (voir graphique).

Toutefois, l’épargne financière ̶ assurances-vie, épargne salariale, PER… ̶ permet d’investir à long terme : la somme placée l’est pour plusieurs années. Cette épargne est conçue pour résister aux soubresauts des marchés financiers.

En cas de baisse des marchés actions, il peut être préférable de laisser passer la tempête plutôt que de prendre des décisions hâtives afin de compenser les moins-values. Il serait dommage de manquer un éventuel rebond…

Pour cela, il vous faut évaluer avec votre conseiller Weelim votre capacité à compenser une perte de capital, tout en restant prudent.

Investir dans l’économie réelle

Afin de suivre la règle d’or selon laquelle un investisseur ne met jamais tous ses œufs dans le même panier, vous pouvez opter pour un investissement dans un support d’investissement concret, en relation directe avec l’économie réelle : PME non cotées / startups, actifs terriens, immobilier (en direct, via une SCPI ou grâce au Crowdfunding immobilier), voitures de collections, grands crus, or… En investissant dans l’économie réelle, vous réalisez un placement déconnecté des marchés financiers, dont les perspectives de rendement potentiel sont plus intéressantes que pour des placements sans risques, à capital garantie. Pour ce qui concerne les PME et startups non cotées, les questions à se poser sont les suivantes :

- Ces entreprises répondent-elles à un besoin utile en cas de confinement ?

- Répondent-elles à un besoin futur pour la construction du monde d’après (plus écologique, moins polluant et permettant de créer des emplois non-délocalisables) ?

- Répondent-elles à un besoin primaire (alimentation, logement, sécurité) ? Sont-elles capables d’innover ? Investir dans les entreprises de la santé, la Medtech, peut s’avérer un pari gagnant actuellement.

Investir dans l’immobilier reste un choix raisonné, et à partir de 2000€ vous pouvez le faire au travers de support d’épargne collective. En 2019, le taux de distribution sur valeur de marché (TDVM ou DVM) des SCPI était en moyenne de 4,4%, soit 6 points de plus qu’en 2018 ! La performance globale des SCPI s’établissant à 5,6%, ce qui est particulièrement intéressant en période de crise. De la même manière, le crowdfunding immobilier attire de plus en plus d’investisseur à la recherche de rendement (9% de performance moyenne en 2019). Si la crise sanitaire a un impact sur la construction de logements neufs et le règlement des loyers pour certaines familles, la demande reste forte. Aussi, la pierre reste une valeur refuge pour les investisseurs. Le 4 août dernier, l’or a battu un record en dépassant les 2 000 dollars l’once. Face à la récession qui s’annonce et à la politique des banques centrales qui font tourner la planche à billets, ce placement semble promis à un bel avenir. Car, contrairement à la monnaie qui peut perdre de sa valeur, l’or reste un placement sûr à long terme, même si son cours varie.

Des placements financiers moins intéressants

Le marché obligataire voit ses rendement baisser depuis 10 ans. En cause ? La baisse des taux d’intérêts directeurs organisée par les Banques centrales pour soutenir l’économie mondiale. Cette baisse a eu un impact direct sur le rendement des obligations d’Etat à 10 ans, dont la faiblesse des rendements actuels affecte indirectement le rendement de vos fonds en euro (voir notre article sur pourquoi les fonds en euros n’arrêtent pas de baisser). La référence de l’obligation à 10 ans a largement chuté ces derniers mois pour atteindre désormais +0,7% aux États-Unis, -0,132% en France, -0,422% en Allemagne. Leur seul avantage, c’est la garantie en capital des obligations d’États, bien que celle-ci soit en réalité remise en cause par les taux d’intérêts négatifs et a fortiori par les taux d’intérêts réels.

Détenir des actions dans des grandes entreprises à forte capitalisation (GAFAM, automobile, secteur pharmaceutique) ou à forte marge (secteur du luxe par exemple) reste relativement rémunérateur. Si vous ne possédez pas encore d’actions mais souhaitez investir en bourse, faites vous accompagner par un professionnel, cela peut être intéressant.

Pour mémoire, le meilleur placement reste celui qui correspond à votre profil, à votre horizon de placement et vos projets. Puisqu’il est nécessaire de diversifier vos investissements, votre conseiller en gestion de patrimoine Weelim est à votre écoute pour déterminer avec vous la meilleure manière de faire fructifier votre épargne, sur le long terme et en accord avec les évolutions de la société.