En 2021, le marché immobilier tertiaire en France est proche de sa moyenne décénale

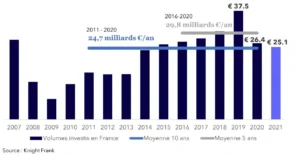

Après un 1er semestre 2021 assez terne, l’activité s’est accélérée en fin d’année avec un peu plus de 10 milliards d’euros investis au 4e trimestre en France, soit une hausse de 74 % sur un trimestre et de 11 % par rapport à la même période en 2020. L’année 2021 s’est ainsi achevée sur une note positive, malgré des perspectives assombries par la déferlante Omicron. Sur l’ensemble de 2021, les sommes engagées en France s’élèvent à 25,1 milliards d’euros, en ligne avec la moyenne décennale et en retrait de 5 % sur un an (contre une hausse de 25 % à l’échelle mondiale). La baisse est de 33 % par rapport à la performance exceptionnelle de 2019.

S’agissant de la taille des transactions, le marché est plus équilibré que l’année dernière. 61 transactions supérieures à 100 millions d’euros ont été recensées en France en 2021, représentant un volume total de 13,2 milliards d’euros en retrait de 14 % sur un an et de 44 % par rapport à 2019.

Des opérations d’externalisations toujours prisées

L’Ile-de-France, un marché moins dominant

Les investisseurs étrangers sont de plus en plus présents

Les fonds d’investissement compensent la baisse des SCPI et des OPCI

Types d’investisseurs en 2020

|

|

Type d’investisseurs en 2021

|

|

Le commerce alimentaire et la logistique ont toujours la cote

Une accélération des stratégies de diversification

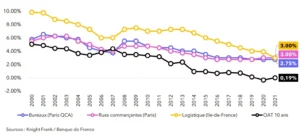

Evolution des taux de rendement prime

Quelles perspectives pour le marché immobilier tertiaire 2022 ?

Les investisseurs étrangers resteront très actifs sur le marché français en 2022. la France pourrait figurer au 4e rang, bénéficiant de l’abondance des liquidités à investir pour le compte de fonds nordaméricains, allemands et britanniques, tandis que les Sud-Coréens confirmeront leur retour dans l’Hexagone. Les bureaux resteront l’actif le plus ciblé, devant l‘industriel dont le succès ne faiblira pas. Notons que les changements d’usage et la réversibilité seront deux des principaux thèmes de 2022, illustrant la montée en puissance des critères d’investissement durable.

Par ailleurs, en 2022, les investisseurs conserveront pour le secteur du commerces un appétit important pour les formats alimentaires. Par ailleurs, ils augmenteront leur exposition au logement, à l’immobilier de santé et au résidentiel géré afin de poursuivre la diversification de leur patrimoine.

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

S’agissant de l’immobilier industriel tel que la logistique, l’engouement croissant des investisseurs pour ce marché a continué de faire pression sur les taux de rendement prime. Ces derniers sont désormais compris entre 3,00 et 3,25 %, soit une baisse de 65 à 90 points de base en un an et de plus de 200 points de base en cinq ans. Ils atteignent ainsi le niveau des taux de rendement prime des bureaux et des boutiques de pied d’immeuble, restés stables en 2021. La forte demande pour les meilleurs actifs pourrait exercer une pression baissière sur les taux prime en 2022. Le spread devrait toutefois rester favorable au compartiment immobilier du fait de politiques monétaires encore accommodantes.