On ne sait pas encore aujourd’hui définir clairement lesquelles, mais la crise sanitaire provoquée par la pandémie du COVID-19 aura indéniablement des répercussions sur l’économie mondiale. Peut-être même plus forte que celle de la crise de 2008. Difficile de l’affirmer à ce stade, mais c’est un scénario envisageable. Dans ce contexte, les investisseurs sont en droit de se demander l’impact que cela pourrait avoir sur le marché de l’immobilier d’entreprise, et donc, sur les SCPI de rendement, dont les revenus distribués en 2019 ont atteint jusqu’à 6,81 %.

La raison d’être d’une SCPI : distribuer à long terme un revenu régulier, en mutualisant le risque

On a parfois tendance à l’oublier, mais l’investissement SCPI n’est pas un placement sur lequel il faut spéculer et miser à court ou moyen terme. Comme tout investissement immobilier, sa performance s’apprécie sur le long terme. L’horizon d’investissement recommandé par l’AMF (Autorité des Marchés Financiers) est de 8 ans. En 2019, la performance globale des SCPI a été de 5,65 %, répartie entre 4,40 % de TDVM (revenus distribués) et 1,25 % de revalorisation moyenne du prix des parts (VPM). Retrouvez notre comparatif SCPI 2020.

Les moteurs de performance d’une SCPI

Il est donc bon de rappeler que les principaux moteurs de performance d’une SCPI à horizon 8 ans sont :

- La qualité de la gestion locative, à savoir notamment la politique interne en matière de négociation des loyers : pour améliorer le rendement et tout en maintenant les locataires en place. Elle s’apprécie aussi par la maîtrise des charges, les gros travaux d’entretien notamment provisionnés dans le poste PGE au niveau comptable (Provisions pour Gros Entretiens)

- La stratégie d’investissement, qui vise à optimiser le couple rendement/risque global du portefeuille immobilier, en fonction des actifs ciblés, des objectifs de distribution de revenus de la SCPI (4 %, 5 % ou plutôt 6 %) et de l’emplacement des immeubles.

En d’autres termes, et c’est ce que nous faisons chez Weelim, il ne faut pas juste se contenter d’analyser le TDVM pour savoir s’il est plus pertinent d’investir dans telle ou telle SCPI. On vous explique dans ce guide comment comparer et bien choisir les SCPI. Il faut analyser la qualité de la gestion locative et la pertinence de la stratégie d’investissement par rapport au contexte de marché.

La mutualisation du risque, facteur clé de la résilience de placement en SCPI

Il ne vous aura pas échappé qu’une SCPI n’est pas propriétaire d’un seul bien immobilier. C’est ce qui fait que ce placement est résilient dans le temps. Le risque, qu’il soit sur le capital ou le revenu locatif, ne repose pas sur un seul actif ou un seul locataire. C’est la raison pour laquelle les SCPI peuvent faire face à des périodes de turbulences économiques.

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

Comment les SCPI s’adaptent en général aux contextes difficiles ?

On l’a vu pendant et après la crise des « subprime », les SCPI possèdent différents leviers pour s’adapter aux différents cycles de marché.

Renforcer les échanges avec les locataires

Les gestionnaires de SCPI peuvent mettre en place différentes actions pour maintenir les loyers versés aux associés. La première d’entre elle, et probablement la plus importante, c’est de communiquer avec les locataires. En effet, si les gérants souhaitent maintenir leurs locataires en place, ils ont tout intérêt à faire éviter une dégradation de leur TOF (Taux d’Occupation Financier), il faut absolument maintenir le lien de proximité avec leurs locataires pour comprendre leurs besoins et voir comment ils peuvent continuer à travailler ensemble.

Pendant la crise des « subprimes », les sociétés de gestion ont notamment eues recours à différentes mesures d’accompagnement. Par exemple l’octroi de plusieurs mois de franchises qui a consisté à exempter les locataires de règlement de leurs loyers sur une période donnée. Ces mesures d’accompagnement sont allées jusqu’à représenter jusqu’à plus de 20 % du montant annuel des loyers, tout en assurant une performance globale (TDVM + VPM) supérieure à 5%. Rappellons que le TDVM représente le revenu versé aux associés et que la VPM illustre la valorisation moyenne du prix des parts.

Utiliser leurs réserves

Les SCPI ont la possibilité au fil des années de se constituer des réserves de distribution. C’est ce que l’on appelle le report à nouveau ou RAN. Son rôle n’est pas neutre car il offre la possibilité à la société de gestion de pallier des évènements imprévisibles, comme une vacance qui perdure, ou encore des loyers qui viendraient à baisser. Dans de telles situations, c’est le report qui, venant en complément du dividende, permet là encore d’éventuelles fluctuations sur le revenu versé aux associés. Souvent exprimé en euro par partil est ensuite facile de le convertir en pourcentage du dividende versé, ou en nombre de jours de dividende. Pour transformer cette donnée en jours de distribution, il suffit d’appliquer la formule suivante : (RAN par part /dividende versé) x 365. Cette donnée n’est pas affichée sur l’ensemble des bulletins trimestriels, en revanche elle figure systématiquement sur le rapport annuel.

A titre d’exemple, si nous prenons le dernier rapport annuel disponible pour la SCPI Epargne Foncière, nous constatons que le RAN par part au 31/12/2018 est de 13,34 € et que le dividende 2018 s’élève à 35,64€. Le niveau de réserve de cette SCPI au 31/12/2018 est donc de 37,4 %, soit 136,6 jours de distribution. En d’autres termes, cela signifie que cette SCPI dispose en réserve de plus de 4 mois de distributions. De quoi voir venir !

Notons que ces réserves n’ont pas vocation à financer les travaux d’entretien du patrimoine. Ce sont les PGE, les Provisions pour Gros Entretiens qui jouent ce rôle.

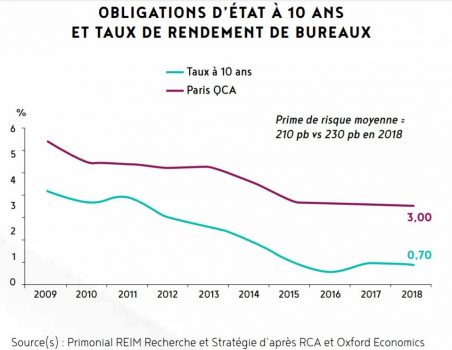

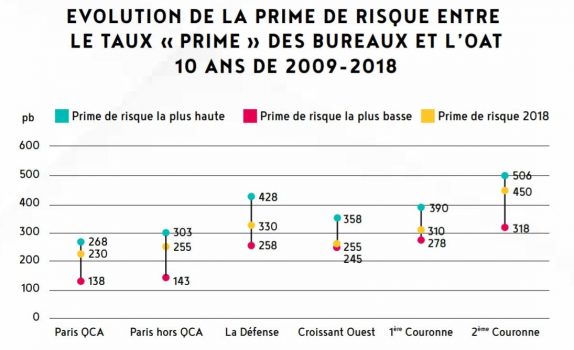

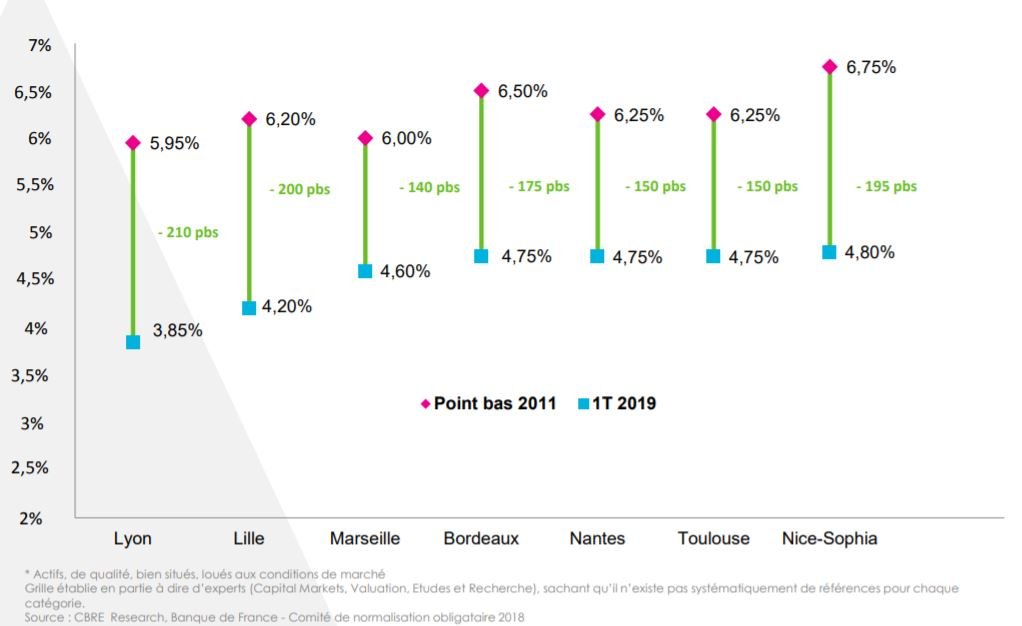

Adapter leur stratégie d’investissement

Les SCPI de rendement peuvent également revoir et adapter leur politique d’investissement, tout en restant dans le cadre fixé par leurs statuts. D’ailleurs, depuis 10 ans, on a vu certains gérants faire évoluer leur politique d’investissement pour d’une part s’adapter à l’évolution du marché de l’immobilier d’entreprise et, d’autre part, réagir face à l’augmentation de la collecte. Rappelons qu’au niveau du marché de l’immobilier d’entreprise, bien que la prime de risque entre le rendement moyen d’un actif de bureau en IDF et le rendement de l’OAT 10 ans restent importants par rapport à la moyenne historique, les taux de rendement sur des emplacements dits « primes » au sein des grandes agglomérations ont baissés depuis 2011. Cette baisse est principalement due à une hausse de la valeur des actifs, que l’on retrouve dans la hausse du prix moyen des parts de SCPI.

Afin de maintenir leur niveau de distribution, les gérants de certaines grosses SCPI historiques ont dû s’adapter dans ce contexte, et c’est ce qu’ils font et continueront à faire dans le contexte de pandémie du COVID-19.

Certaines SCPI ont notamment augmenté la diversification de leur portefeuille en se positionnant de façon très minoritaire sur d’autres classes d’actifs que les bureaux et les commerces : des entrepôts de logistiques, des résidences santé, des résidences séniors, des écoles privés, des crèches, des locaux d’activités etc. Elles ont également cherché à se positionner sur d’autres marchés en Europe pour y allouer une partie des capitaux collectés. En 2019, les acquisitions se sont orientées sur les bureaux (63 %), les locaux commerciaux (12 %), la santé, les EPHAD et résidences de service pour seniors (10 %), l’hôtellerie (4 %), la logistique et locaux d’activité (6 %). Les autres catégories (dont le résidentiel, les crèches/écoles, les locaux mixtes) complètent les investissements à hauteur de 5 %.D’un point de vue géographique, les acquisitions ont concerné d’abord l’Ile-de-France (48 %, avec 10 % à Paris), puis l’étranger (28 %, pour moitié à destination de l’Allemagne et un quart du Benelux) et les régions (24 %).

Les actions déjà engagées par les sociétés de gestion et par l’Etat, depuis le début de la crise du Covid-19

Le gouvernement a mis en place des mesures chocs pour le soutien de l’économie, avec l’échelonnement du règlement des échéances sociales ou fiscales (URSSAF, impôts), le report de certaines charges (des loyers, des factures d’eau, de gaz et d’électricité pour les PME en difficulté), un soutien de l’Etat et de la Banque de France pour permettre aux entreprises de négocier avec leur banque un rééchelonnement des crédits bancaires, etc.

Les sociétés de gestion ont, elles aussi, prises la mesure de l’ampleur de la crise sanitaire que nous vivons. Les mesures de confinement prises par le gouvernement vont impacter la santé financière de leurs locataires. A plus ou moins grande échelle selon les secteurs d’activités. Mais aucune entreprise ne sera véritablement épargnée.

Elles ont fait preuve à ce titre d’une totale transparence vis-à-vis des associés et des conseillers en gestion de patrimoine. Voici ce qu’il ressort de leurs communications :

- Les sociétés de gestion ont cartographié le patrimoine immobilier de leurs SCPI afin d’identifier les locataires susceptibles de demander un report d’échéance. Pour le moment, les demandes de report restent très marginales. A priori, les secteurs d’activités les plus touchés devraient être les commerçants de proximité, et les hôteliers. Ce sont des secteurs minoritaires dans les SCPI. En effet, près de 70 % du patrimoine des SCPI (toutes SCPI confondues) est composé de bureaux.

- Certaines SCPI ont déjà annoncée par précaution une possible baisse des dividendes 2020 pour faire face notamment aux reports temporaires de loyers, si d’aventure le nombre de demande venait à augmenter significativement.

- Pour aider les locataires les plus exposés, les sociétés de gestion ont d’ores et déjà pris des mesures de différé de paiement de loyers

Elles auront probablement à nouveau recours aux mesures d’accompagnement qu’elles avaient déjà utilisées après la crise des « Subprimes ». Elles en profiteront alors pour renégocier la durée des baux et fidéliser leurs locataires. En effet, dans le contexte actuel, les sociétés de gestion cherchent avant tout à limiter la vacance locative et à trouver des solutions avec les locataires pour prolonger les périodes d’engagement. Il n’est donc pas nécessaire de s’alarmer pour le moment.