La SCPI Corum XL a été constituée en Décembre 2016 avec une capitalisation initiale de près de 6 millions d’euros. Depuis, elle a parcouru du chemin et elle est même en train, dans les prévisions de la société de gestion, de dépasser son aîné au regard des perspectives de performance sur les 10 prochaines années. Faisons un premier bilan de ces 3 premières années de distribution et analysons les perspectives pour 2020.

CORUM, une société de gestion innovante

Des performances dans le haut du classement

A sa création en 2012, la société de gestion par l’intermédiaire de son dirigeant Frédéric PUZIN annonce un objectif de distribution de loyer annuel supérieur à 6% pour sa SCPI Corum convictions (devenu la SCPI Corum Origin en 2018 suite à un changement de nom). A l’époque, la distribution moyenne des SCPI était alors de 5,21 % (TDVM 2012). Quelques années plus tard, l’engagement est tenu. En 2019 encore, Corum Origin devrait verser sauf surprise de dernière minute plus de 6 % de loyers annuels et récemment, lors d’une présentation donnée face aux professionnels du secteur le 28 Novembre dernier, la société de gestion confirme le maintien de cet objectif pour 2020.

Une « approche novatrice » dans le secteur de l’épargne immobilière.

Promesse tenue jusqu’à présent. Corum est la première société de gestion à avoir investi hors de France pour profiter de cycles de marchés plus favorables dans d’autres pays comme c’était le cas en Espagne en 2013-2014, puis aux Pays-Bas en 2015-2016 par exemple. Un exemple parlant sur un actif de commerce situé à Tarragone en Espagne loué à l’époque à une enseigne espagnole (MediaMarkt) et revendu près de 2 millions d’euros plus cher (soit +23 % par rapport à son prix d’achat) 3 ans plus tard.

Corum, c’est aussi la première société de gestion à l’origine de :

- La mise en place du versement mensuel des loyers. Jusqu’alors, toutes les SCPI du marché versaient les loyers aux porteurs de parts de manière trimestrielle. Depuis, d’autres ont suivi cette tendance notamment la SCPI Altixia Cadance XII.

- La création du Plan Epargne Immobilier : c’est la possibilité donnée aux associés d’opter pour des versements programmés à hauteur de 50 € par mois. Comme pour un contrat d’assurance-vie.

- Du réinvestissement systématique des dividendes.

La SCPI CORUM XL : les premiers bilans et les perspectives

La première SCPI à investir hors zone euro

Avec la baisse des taux, les assets managers constatent depuis plusieurs années une érosion progressive des rendements de certaines classes d’actifs immobiliers en France et dans certains pays de la zone euro. En parallèle, la collecte issue des souscriptions des épargnants continue d’affluer. Pour tenir leurs engagements et continuer d’investir cette collecte de façon à atteindre leurs objectifs de performance, ils décident « d’agrandir leur terrain de jeu » pour profiter de cycles immobiliers hors zone euro. C’est ainsi que naît CORUM XL en décembre 2016 qui va profiter pleinement du développement de la société de gestion. En effet, Corum dispose de collaborateurs :

4 à 10% *

De rentabilité annuelle

+ 10 ans

D’expérience

+ 100M €

De fonds conseillés

- Au Portugal (Lisbonne)

- En Irlande (Dublin)

- Au Royaume Uni (Londres)

- Au Pays-Bas (Amsterdam)

- En Autriche (Vienne)

Pour les dirigeants de la société de gestion, un des objectifs visés par le déploiement de la SCPI Corum XL est de limiter la collecte sur Corum Origin. En effet, cette SCPI a de plus en plus de mal à trouver des actifs en zone euro lui permettant de maintenir sa performance au-dessus des 6% promis en 2012. Et, ses statuts ne lui permettent pas de cibler d’autres marchés. La maîtrise de la collecte sur ce véhicule est donc primordiale pour la société de gestion.

Ensuite, c’est de proposer aux épargnants une alternative à long terme en proposant une stratégie d’investissement accès sur la performance globale de la SCPI et non uniquement sur la distribution de revenus. A ce titre, l’objectif de la SCPI est un objectif de TRI à 10 ans de 10 % par an en moyenne, avec une distribution cible de 5% (TDVM). La SCPI Corum XL a cette capacité à pouvoir se positionner sur des marchés comme le Royaume-Uni où l’immobilier tertiaire est actuellement sous valorisé grâce à un effet devise attractif. Le commentaire de Frédéric PUZIN sur le bulletin du T3 2019 est très explicite à ce sujet : « la livre est passée de 1,14€ le 1er juillet à 1,07€ le 12 août, cours historique le plus bas déjà atteint le 28 août 2017, pour finir finalement à 1,13€ le 30 septembre. Pendant cette période, votre SCPI a acheté 5 immeubles au Royaume-Uni pour un montant total de 77,7 M£. Sur ces 5 acquisitions, le taux moyen de la livre est de 1,099€. En moyenne, ces 5 acquisitions ont été réalisées avec un gain de change de 2,3 M€ au 30 septembre 2019. » Par ailleurs, il précise plus bas : « Notre conviction chez CORUM est qu’après cette crise, le cours de la livre remontera, que les investisseurs reviendront et que les prix de l’immobilier repartiront à la hausse. Nous ne savons pas quand ni à quelle vitesse la reprise se fera, mais CORUM XL investit sur le long terme. Et, en attendant, les locataires occupent les immeubles achetés et paient leurs loyers en offrant des rendements intéressants si l’on considère la période antérieure au Brexit. »

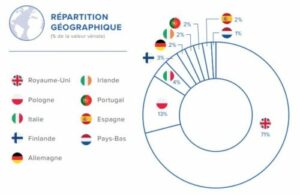

CORUM XL est déjà investie dans 8 pays, 2 ans seulement après sa création. Au même âge, CORUM Origin n’était investie que dans 2 pays.

Les dernières acquisitions du 3ème trimestre 2019

Les chiffres clés au 3ème trimestre 2019

Le patrimoine immobilier à fin Septembre 2019

La SCPI CORUM XL : les risques

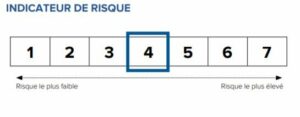

Comme pour tout investissement en parts de SCPI, le rendement prévisionnel annoncé par la société de gestion n’est pas garanti. C’est le cas également pour le capital investi, ainsi que pour la revente des parts. Ce qui est en revanche plus surprenant, c’est l’indicateur de risque situé à 4 sur l’échelle de risque AMF alors qu’habituellement les SCPI tournent plus à 3 sur 7. La raison ? C’est l’exposition au risque de change. Chose à laquelle les autres SCPI ne sont pas exposées car elles se contentent de rester en France ou en zone euro. Le pari actuel sur le Royaume-Uni et sur le cours de la livre sterling est un pari assumé par la société de gestion . Mais c’est un pari qui représente un risque supplémentaire par rapport à d’autres SCPI.

Quelles sont les projets et les perspectives de distribution en 2020 ?

Classement des 10 meilleures SCPI du marché en 2018 – Source IEIF Aspim

Avec 6,58% de rendement* (annualisé sur 9 mois) dès l’année de son lancement, CORUM XL a démontré sa capacité à optimiser ses performances sur les marchés immobiliers de la zone Euro avant de poursuivre son développement en Europe, hors de la zone Euro en 2018. Après une année 2018 record avec un TDVM de 7,91 %, la SCPI Corum XL va servir un loyer supérieur à 6% en 2019. C’est ce qu’a confirmé la société de gestion le 28 Novembre dernier. Aucune revalorisation du prix de la part constaté cette année alors qu’elle avait été augmentée de +1,51 % fin Mars 2018.

Le prix de souscription (189€ pour une part) est actuellement décoté par rapport à la valeur de reconstitution de la SCPI ; valeur qui reflète les valeurs d’expertise des immeubles. Aussi, sans certitude, il est possible qu’une revalorisation du prix de la part soit décidée en 2020. En 2020 également, la SCPI pourrait réaliser son premier investissement au Canada.